- CP 매입 첫날 현장 표정

산은·기은 준비한 자금 2조

각각 500억씩 2곳만 신청

‘A등급’ 문턱 높고 낙인 우려

증안펀드도 투입시점 변수로

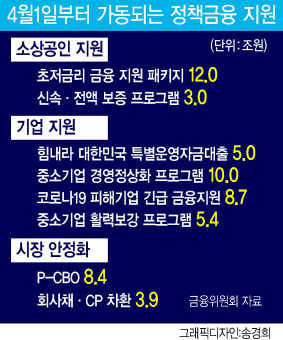

금융 당국이 정책금융자금을 동원해 50조원 규모의 ‘돈풀기’에 나섰으나 정작 현장 반응은 썰렁하다. 문턱이 너무 높다는 지적이 나온다. 오는 8일부터 가동되는 증권시장안정펀드도 ‘투입 시점’이 변수로 떠올랐다.

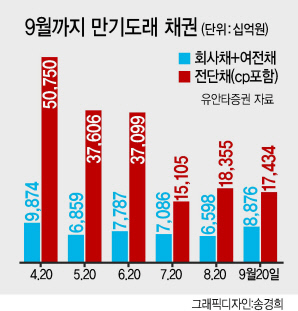

▶CP 매입 첫날 응모 1000억=KDB산업은행과 IBK기업은행은 지난달 30일부터 기업어음(CP)과 전자단기사채(전단채), 회사채 매입 신청을 받았다. 헤럴드경제 취재결과, 매입 첫날 두 은행에 접수된 기업어음(CP) 차환 요청은 각각 1건씩(500억원) 모두 1000억원에 불과했다. 두 은행이 준비한 자금은 2조원이다.

당초 금융 당국은 단기자금 시장이 급격히 얼어붙으면서 자금난에 빠진 중소·중견기업들의 CP 차환이 적지 않을 것으로 관측했다. 예정(4월 1일)보다 이틀이나 앞당겨 CP 차환에 나선 것도 분기 결제에 어려움을 겪을 기업들을 돕겠다는 취지였다.

▶‘문턱’ 높고, ‘낙인’ 찍힐 위험도=당국이 제시한 차환 신청 가능 CP 등급은 A1 등급이다. 코로나19 사태 이후 일시적으로 A2 등급으로 하향된 CP도 대상이다. 하지만 정작 가장 큰 곳은 중견·중소기업으로, 대부분 BBB 등급 이하다. 금융위는 매입 예정인 회사채 기준도 투자 적격 등급 이상인 회사채로 정했다. 코로나19로 등급이 하락한 기업이란 조건도 붙었다. 금융위는 일단 CP와 전단채, 회사채의 구체적인 매입 규모와 대상, 방식 등은 시장 상황에 따라 신축적으로 결정하겠다고 밝혀둔 상태다.

정책금융 지원 대상이 되는 부담, 즉 ‘낙인 효과’도 또 다른 이유로 지목된다. 성태윤 연세대 경제학부 교수는 “망하기 직전도 아닌데 산업은행 등에 CP를 판다고 하면 시장에서는 그 회사가 실제로 망할 위기에 있다고 생각하게 될 것”이라며 “각 회사에 이자율을 낮춰준다는 식의 개념으로 접근하는 것이 좋다”고 말했다.

▶산은 “기다려 보자”지만=산은 관계자는 그러나 “CP는 만기가 정해져 있다. 첫날은 1건에 500억원 수준에 그쳤지만 앞으로 꾸준히 신청이 들어올 것”이라고 설명했다.

단기금융 시장의 지표로 해석되는 머니마켓펀드(MMF) 시장에선 최근 보름 사이 12조원 규모의 자금이 빠져 나간 것으로 알려진다. 분기 말 자금 수요 때문도 있지만 그만큼 기업 현장에서는 유동성에 대한 갈증이 많다는 의미로 읽을 수 있다. 통상 90일이 만기인 CP(A1 기준)의 금리가 최근 들어 급등 추세인 점도 같은 맥락이다.

▶외환시장도 잠잠=지난달 31일 이뤄진 한국은행의 달러 스와프 신청도 미달됐다. 한은은 ‘위기감 해소’라고 자체 평가했지만 정책을 펴는 당국과 현장 사이 괴리가 있는 것 아니냐는 관측도 제기된다.

지난달 19일 1285원까지 치솟았던 원/달러 환율은 최근 1200원대 초반에서 안정되는 모습이다. 아직 달러 유동성에 별 문제가 없는 상황에서 은행들이 환율 변동위험을 감수하면서까지 외화 차입에 나설 이유가 없었다는 분석이 나온다.

▶증안펀드 8일 가동…투입 시점 ‘고민’=10조원 규모의 증권시장안정펀드(‘다함께코리아 펀드’)도 자금 투입 시점이 애매해졌다. 증시가 최근 1주일 사이 비교적 안정적인 모습을 보이면서다.

일단 오는 8~9일 1차 캐피털콜(펀드자금 요청)로 자금을 조성한 뒤 향후 출범 예정인 투자관리위원회에서 정해진 가이드라인에 따라 운용된다.

한국거래소, 금융투자협회, 예탁결제원, 한국증권금융 등 4개 증권 유관기관이 지난달 26일 1차 캐피털콜(총 7600억원의 30%)까지 마친 증안펀드도 아직 집행되고 있지 않은 상황이다. 증안펀드의 한 출자사 관계자는 “금융사의 유동성 상황까지 종합적으로 고려해 캐피털콜 규모 등이 유동적으로 조정될 수 있다”고 말했다.

홍석희·김성훈 기자

![“한번 사면 10년 쓴다며?” 또 깜빡깜빡 분통…통째로 뜯어 버리라니 [지구, 뭐래?]](http://res.heraldm.com/phpwas/restmb_idxmake.php?idx=78&simg=/content/image/2024/04/26/20240426050627_p.jpg)

![나체女 그린 뒤 “내 OOO들에게” 의미심장 제목…‘작정하고’ 만든 누드화의 비밀[이원율의 후암동 미술관-구스타프 클림트 편]](http://res.heraldm.com/phpwas/restmb_idxmake.php?idx=78&simg=/content/image/2024/04/26/20240426050647_p.jpg)