- 블룸버그, 트루이스트CIO 발언인용

11월 美 중간선거 증시 부담 요인

미국 증시는 역사적으로 연방준비제도(Fed·연준)가 기준금리를 인상하는 기간 동안 수익률이 좋았던 걸로 나타났다. 기술주 중심의 나스닥 지수가 특히 금리인상 우려 탓에 작년 3월의 투매 이후 최악의 시기를 보내는 등 증시가 흔들리고, 연준의 25~26일 연방공개시장위원회(FOMC)에서 2018년 이후 처음으로 3월께 금리를 올리겠다는 신호를 발신할 걸로 보이는 상황이어서 눈길을 끈다.

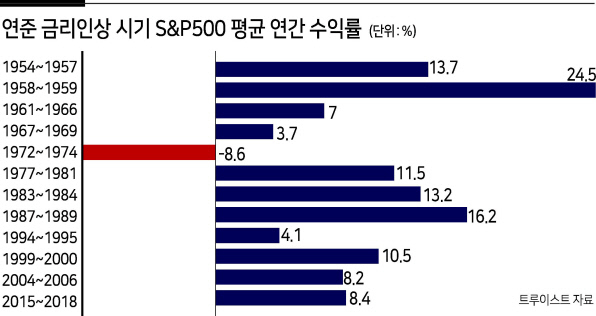

23일(현지시간) 블룸버그는 미국 투자자문사 트루이스트의 키스 러너 공동최고투자책임자를 인용, 미 증시의 스탠더드앤드푸어스(S&P)500지수는 1950년대 이후 연준의 12차례 금리 인상 주기에 연율로 평균 9% 상승했고 이 가운데 11차례 긍정적인 수익률을 냈다고 보도했다.

1958~1959년의 금리 인상기엔 S&P500지수는 24.5% 올랐고, 2015~2018년엔 8.4% 상승한 식이다. 금리인상으로 지수가 하락한 단 한 차례의 예외는 1972~1974년으로 -8.6% 미끄러졌다. 경기침체(1973~1975년)와 겹친 영향이다.

블룸버그는 자체 데이터에 따르면 전문가들은 S&P500지수가 올해 4,982로 마감할 걸로 예상하고 있다고 했다. 지난 21일 마감한 장을 기준으로 13% 높은 수준이다.

이 매체는 “긴축 통화 정책이나 코로나19 확산에 대한 지속하는 우려도 시장이 또 하나의 긍정적인 해를 기록하는 걸 막지 못할 거라고 애널리스트들은 보고 있다”고 했다.

다만 세부적으론 부침이 있을 수 있다. 미국 투자사 스트라테가스는 투자자가 첫번째 금리인상 땐 유리했지만 이후 3개월간 수익률은 고전했다고 전했다. 지난 30년간 연준은 4차례의 뚜렷한 금리인상 주기를 보였는데, S&P500 소재지수는 이 4차례 가운데 첫 번째 금리인상 3개월 전엔 평균 9.3% 상승했지만, 3개월 뒤엔 2% 하락했다는 것이다.

블룸버그는 S&P500 지수의 성적은 금리인상 주기 동안 좋지만 지난해 비정상적으로 약간 떨어졌고, 올해 더 하락하는 변동성을 보일 수도 있다고 했다. 트루이스트의 자료를 보면 S&P500지수의 연중 최대 하락폭은 평균 13%였고, 평균 총 수익률은 7%였다면서다. 올해 주식에 타격을 줄 수 있는 또 다른 요인으론 11월 치러지는 미국 중간선거가 꼽힌다. 시장 수익률은 올해 말까지 낮은 경향을 보일 걸로 관측됐다. 선거 결과를 확실히 알 수 없고, 정책 변경에 대한 후속 효과도 불확실해서다.

LPL파이낸셜에 따르면 1950년 이후 S&P500지수는 중간선거가 있는 해에 평균 17.1% 빠졌다. 그러나 그 해 마지막 석달과 이듬해의 2분기까진 4년 주기의 미국 대통령 기간 동안 가장 강력한 분기 가운데 하나였다. 1950년 이후 수익률은 평균 32.3%로 조사됐다. 홍성원 기자

hongi@heraldcorp.com

![“삼성 진짜 실력 나온다” 반도체 흑자로 몸 풀더니 더 큰 한방이 [비즈360]](http://res.heraldm.com/phpwas/restmb_idxmake.php?idx=78&simg=/content/image/2024/04/30/20240430050858_p.jpg)