이에 은행들은 직원 사이의 돈거래를 실시간 감시하고, 이를 인사에 반영하는 특단의 대책을 내놓았다. 하지만 이 역시 근본 대책이 될 수 없다는 점에선 한계점을 인정하고 있다.

은행들은 터지는 댐을 손으로 막는 심정이라며 답답함을 호소하고 있다.

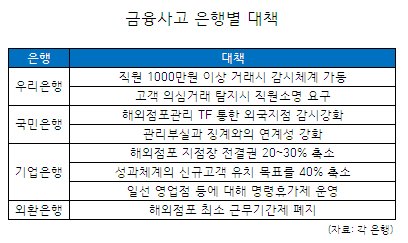

▶직원사이 금전대차 원칙 금지=16일 금융권에 따르면 은행들은 전날 금융감독원의 은행장 소집에 맞춰 내부통제와 사고 재발방지 대책 마련에 착수했다.

도쿄지점 부당대출과 전 지점장의 자살 사건이 벌어진 우리은행은 직원 계좌에서 1000만원 이상 금액이 드나들면 상시 감시 체계가 가동된다. 고객과의 금전 대차(貸借ㆍ빌려주고 받음)가 엄격히 금지되는 데 더해 직원 사이의 금전 대차도 원칙적으로 금지하고 비정상적인 돈거래를 차단하는 취지다. 또 일선 점포에서 고객이 여러 계좌로 거액을 분산 예치하는 등 의심스런 거래가 이뤄지면 본점 감찰부서가 담당 직원에게 곧바로 소명을 요구한다.

국민은행은 ‘해외점포 관리 태스크포스(TF)’를 만들어 해외점포에 대한 은행 본부의 제어 기능을 강화할 방침이다.

기업은행은 지점장 전결권을 일반 해외점포는 20~30%, 부당대출 사건이 발생한 도쿄지점은 70% 가까이 줄이기로 했다. 앞서 국민은행이 지난해 말 해외점포 전결권을 축소했고 우리은행도 해외점포 전결권 축소를 검토 중이다.

해외점포가 가장 많은 외환은행은 3년으로 운영해 온 최소 근무기간을 없앴다. 해외 근무에서 이상 징후가 발견되면 곧바로 소환할 수 있다는 경고인 셈이다.

직원의 성과평가체계(KPI)도 여러 은행이 손질한다. 이건호 국민은행장은 KPI 개편과 관련해 “실적은 돈(성과급)에, 관리 부실은 징계에 각각 연계한다”며 “포상받은 직원도 그만두는 경우가 있을 것”이라고 밝혔다.

기업은행은 올해 KPI의 신규고객 유치 실적 목표를 약 40% 줄이는 등 성장성 관련 항목을 대폭 삭감했다. 실적을 올리느라 부정을 저지를 수 있다는 우려에서다. 신한은행은 현재 5%로 반영된 KPI의 내부통제 점검 비중을 올해 하반기부터 늘리는 방안을 검토한다.

이 밖에 기업은행은 일선 영업점과 외부 접촉이 잦은 본점 부서에 대한 명령휴가제를 운영하고, 우리은행 등은 이달 중 ‘신뢰 회복 결의대회’도 연다.

▶“윤리제고는 단기에 되는게 아닌데…”=하지만 은행들의 속앓이는 계속되고 있다. 아무리 대책을 촘촘히 세워도 일부 직원들의 비윤리적 일탈 행위를 완벽히 방지할 수 없다는 인식에서다.

한 시중은행장은 “작정하고 그물을 피하는 직원을 어떻게 100% 막을 수 있겠냐”며 “윤리의식을 제고하는 방법밖엔 없는데 짧은 시간에 되는게 아니어서 사고가 터져 나오는 상황에선 속수무책”이라고 호소했다.

또 사고들이 내부통제 시스템의 부재로 발생된게 아니라는 점에서 은행들의 고심은 깊어진다. 다른 은행의 한 부행장은 “사실 은행의 내부통제 시스템은 현재에도 별 문제가 없다”며 “다만 시스템을 효과적으로 구현해내지 못하는 현실적 한계가 문제”라고 지적했다. 그러면서 “은행들이 내놓고 있는 대책들도 대부분 사후약방문(死後藥方文)이 될 수 밖에 없다”고 덧붙였다.

후진국형 성과체계에도 원인이 있다는 주장이 제기된다. 한 은행 임원은 “은행들이 1997년 IMF(국제통화기금) 사태 이후 급속도의 인수 및 합병(M&A)을 거치면서 영미식 성과우선주의를 앞다퉈 도입했다”며 “하지만 이후 선진국들이 팀 단위 성과체계로 전환한 데 비해 우리 은행들은 이를 따라가지 못했다”고 말했다.

gil@heraldcorp.com

![12.5억 아파트가 7억으로 뚝…광규형네 그동네 또 왜이래? [부동산360]](http://res.heraldm.com/phpwas/restmb_idxmake.php?idx=78&simg=/content/image/2024/04/28/20240428050060_p.jpg)

![캘리포니아 지붕 가득한 태양광 발전…남아도는 전기가 ‘고민’ [원호연의 PIP]](http://res.heraldm.com/phpwas/restmb_idxmake.php?idx=78&simg=/content/image/2024/04/27/20240427050129_p.jpg)

![[영상] 6.5억이 4.5억 됐다...한옥살이의 로망 무슨 일이? [부동산360]](http://res.heraldm.com/phpwas/restmb_idxmake.php?idx=78&simg=/content/image/2024/04/27/20240427050117_p.jpg)