-시총 하위 50% 종목군, 하위 50% 대비 주가수익률 11.3% 높아

[헤럴드경제=최준선 기자] 저평가된 코스닥 기업에 투자하는 ‘코스닥 스케일업 펀드(이하 스케일업 펀드)’의 출시가 임박한 가운데, 이 펀드의 투자 기준 중 하나인 ‘시가총액 하위 50% 종목군’의 주가수익률이 그 외 종목의 주가수익률과 비교해 월등한 것으로 나타났다.

25일 금융투자업계에 따르면 지난달 정부가 발표한 자본시장 혁신방안에서 예시한 스케일업 펀드의 투자 기준 가운데 가장 큰 기대를 받고 있는 것은 ‘시가총액 하위 50% 종묵군’이다. 이밖에 ▷기관투자가 비중이 낮은 종목군 ▷최근 3년 내 자본시장을 통한 신규자금 조달이 없는 종목군 ▷기술 특례상장 기업 및 성장잠재력이 높은 종목군 등 기준이 제시된 바 있으나, 이 3개 기준은 저평가된 코스닥 기업에 투자한다는 취지와 어긋나거나 모호한 측면이 있어 조정될 가능성이 높아 보인다는 게 업계의 관측이다.

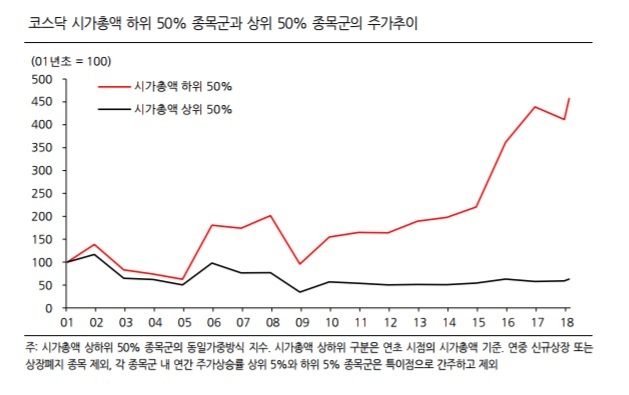

특히 ‘시가총액 하위 50% 종목군’의 높은 주가수익률이 주목 요인이다. 한화투자증권에 따르면 코스닥 상장기업을 시총 상위 50%와 하위 50%의 2개 종목군으로 나누고 각 종목군의 2000년 이후 주가수익률을 비교해본 결과, 시총 하위 50% 종목군의 주가수익률이 연평균 11.3% 높은 것으로 나타났다. 동일한 기준을 유가증권시장 상장기업을 대상으로 적용해 봤을 때, 시총 상위 종목군의 주가상승률이 연평균 0.6% 수준의 우위를 보인 것과 대조적이다.

이 증권사의 정재현 연구원은 “코스닥 시장에서는 이미 각광받고 있는 시총 상위 종목군보다 소외된 사총 하위 종목군에 투자하는 것이 더 유리하다”라며 “지난해에는 시총 상위 50% 종목군의 연간수익률 분포가 이례적으로 더 좋았는데, 이에 대한 반작용으로 올해에는 시총 하위 50% 종목군의 주가상승률 우위가 확실시 된다”고 내다봤다.

다만 개별 종목에 대한 접근에서는 보다 보수적인 투자기준이 필요하다는 조언이 나온다. 코스닥 상장 문턱이 낮아질수록 영업 안정성을 아직 갖추지 못한 기업들이 늘어나고, 이 경우 이들에 대한 투자는 이전보다 더 고위험ㆍ고수익의 특성을 보일 것으로 전망되기 때문이다. 정재현 연구원은 “틀이 덜 잡힌 기업들이 대거 상장되면 성공 확률이 낮아지고 소수의 성공 사례에서만 충분한 고수익이 발생할 것”이라며 “향후 신규상장기업 투자에 있어서는 보수적인 투자 기준과 숙련된 분석 능력, 철저한 위험관리가 중요하다”고 말했다.

![비정규군 소탕 전문 AC-130J 고스트라이더 [오상현의 무기큐브]](https://wimg.heraldcorp.com/news/cms/2024/11/22/news-p.v1.20241121.8f4980faf64443e195678f2bb3f614ad_R.png?type=h&h=640)

![“XX의 아들”에서 유명 작가된 소재원…노숙인 시절 만난 서점 직원 찾는 이유[우리사회 레버넌트]](https://wimg.heraldcorp.com/news/cms/2024/11/19/news-p.v1.20241118.4159b875eef348079f99ce93cedf37b5_R.jpg?type=h&h=240)

![[단독] ‘찐천재’ 홍진경, 자양동 건물 30억에 사들였다…50층 아파트 입주권 받는다 [초고가 주택 그들이 사는 세상]](https://wimg.heraldcorp.com/news/cms/2024/11/22/news-p.v1.20241119.4ea21d4b40a74651897186b5c2863f38_T1.png?type=h&h=320)

![연예인에 빠져…“24개월 할부로 사더니” 전부 쓰레기통 행 [지구, 뭐래?]](https://wimg.heraldcorp.com/news/cms/2024/11/20/news-p.v1.20241120.bf9d50d5065347f3ba37696b2898bb31_T1.jpg?type=h&h=320)

![집 너무 안팔리자 아내가 꺼낸 말 “여보, 상가랑 아파트 바꿀까?”[부동산360]](https://wimg.heraldcorp.com/news/cms/2024/11/16/rcv.YNA.20241105.PYH2024110509190001300_T1.jpg?type=h&h=320)