대출양극화로 富양극화 더욱 심화

고신용자 주담대보다 ‘신용’ 유리

초저금리시대 신용대출 ‘급팽창’

서민은 규제로 담보대출도 막혀

대출을 얼마나 싸게, 많이 받을 수 있는 지가 경제계급이 되는 시대가 됐다. 자산가와 고소득자들은 초저금리로 돈을 빌려 부동산과 주식 자산을 불리지만, 서민과 중산층은부동산과 대출규제에 손발이 묶여 자산증식 기회가 제한되고 있다. 금융위기 이후 부의 양극화가 이젠 대출의 양극화로 진화해 결국 자산 양극화로 이어지는 모습이다.

20일 KB국민·신한·하나·우리·NH농협 등 시중 5대 은행에 따르면 전날 기준으로 신용대출 금리는 신용등급과 대출금액 등에 따라 연 1.74%~3.58% 수준이다. 주담대 금리(신규코픽스 기준)의 경우 연 2.04%~3.98%다. 고신용자에 적용되는 신용대출의 하단이 주담대 하단보다 높다. 정부가 담보인정비율(LTV) 규제를 강화했지만, 고신용자에게는 영향을 미치지 못하는 셈이다.

대출 규제를 위한 총부채상환비율(DSR) 도입 등으로 차주에 대한 평가가 정교해지면서 고신용자에 신용대출 환경은 더욱 우호적으로 바뀌었다. 통계청의 ‘자산 5분위별 대출 현황’을 보면 부자에 해당하는 5분위의 신용대출 중 거주주택 마련용 비중은 2017년 18.9%에서 2019년 8.1%로 줄어든 반면, 거주주택 이외의 부동산 마련용 비중은 17.9%에서 20.7%로 높아졌다.

부동산대출 규제의 풍선효과와 금리 메리트(이점)까지 더해지면서 신용대출을 통한 고소득 자본가의 차입투자는 더욱 활발해질 전망이다. 신용등급 최상위에 포진한 직군은 최대 3억원의 자금을 1%대 금리로 빌릴 수 있다. 한국은행이 발표한 ‘2020년 2분기(4~6월) 중 가계신용(잠정)’에 따르면 주담대 잔액은 873조원으로 지난 1분기 말보다 14조8000억원 증가했지만, 증가액은 지난 1분기(15조3000억원)보다 5000억원 축소됐다. 반면 신용대출 등 기타대출 잔액은 672조7000억원으로 지난 1분기 말보다 9조1000억원 급증했다. 올해 1분기 1조9000억원의 5배 수준이다. 대출기관별로는 고신용자들이 주로 이용하는 은행대출이 14조4000억원이나 급증했다. 서민들이 이용하는 비은행 대출은 2000억원 늘어나는 게 그쳤다.

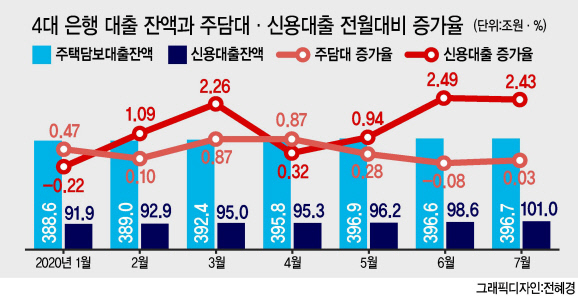

국내 4대 은행의 대출잔액 증가율을 비교한 결과도 마찬가지다. 신용대출 증가율은 6월 들어 2%를 넘어선 반면 주담대 잔액 증가율은 6월 마이너스를 기록한 후 지난달 말에는 0.03%를 기록했다.

물론 저소득층 가운데서도 적극적인 차입에 나서는 이들이 적지 않다. 증권회사 등의 가계대출이 올 1분기 4조7000억원 늘어난 데 이어 2분기에는 10조3000억원 폭증했다. 빚을 내 주식에 투자하는 신용융자 잔액이 2분기 10조원 가량 늘어난 것과 궤를 같이 한다. 신용융자는 금리가 연 10%에 육박해 주로 저신용사들이 이용하는 ‘고리대’다. 특히 주가가 하락하면 손실이 엄청나다. 이승환 기자

![비정규군 소탕 전문 AC-130J 고스트라이더 [오상현의 무기큐브]](https://wimg.heraldcorp.com/news/cms/2024/11/22/news-p.v1.20241121.8f4980faf64443e195678f2bb3f614ad_R.png?type=h&h=640)

![“XX의 아들”에서 유명 작가된 소재원…노숙인 시절 만난 서점 직원 찾는 이유[우리사회 레버넌트]](https://wimg.heraldcorp.com/news/cms/2024/11/19/news-p.v1.20241118.4159b875eef348079f99ce93cedf37b5_R.jpg?type=h&h=240)

![[단독] ‘찐천재’ 홍진경, 자양동 건물 30억에 사들였다…50층 아파트 입주권 받는다 [초고가 주택 그들이 사는 세상]](https://wimg.heraldcorp.com/news/cms/2024/11/22/news-p.v1.20241119.4ea21d4b40a74651897186b5c2863f38_T1.png?type=h&h=320)

![집 너무 안팔리자 아내가 꺼낸 말 “여보, 상가랑 아파트 바꿀까?”[부동산360]](https://wimg.heraldcorp.com/news/cms/2024/11/16/rcv.YNA.20241105.PYH2024110509190001300_T1.jpg?type=h&h=320)