지난달 신규 주담대 변동금리 비중 10.7%

변동형 금리 메리트↑…금리인하 기대도 영향

국내외 불확실성 확대로 향후 흐름은 불투명

[헤럴드경제=강승연 기자] 최근 은행권의 가계대출 관리 강화에 따라 고정금리형 주택담보대출에 붙는 가산금리가 인상되자, 금리 차이가 크게 나지 않게 된 변동금리형 상품을 선택하는 차주들이 늘어난 것으로 나타났다.

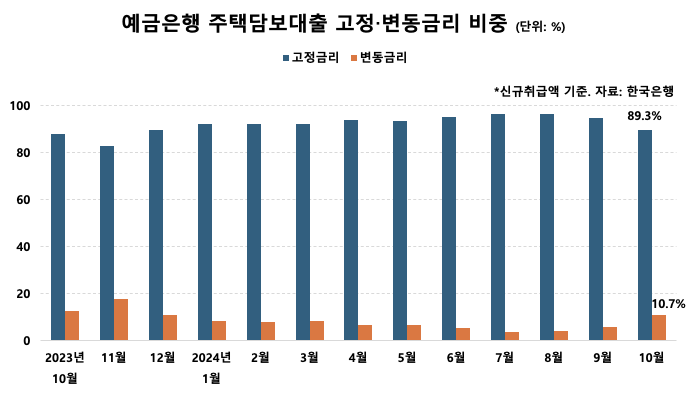

30일 한국은행에 따르면 지난달 신규 취급된 예금은행의 가계 주담대 중 고정금리형과 변동금리형 비중이 각각 89.3%, 10.7%로 집계됐다. 변동금리형 비중은 지난해 11월(17.4%) 이후 가장 크다. 올 들어 변동금리형 비중이 두 자릿수를 기록한 것도 처음이다.

변동금리형 비중이 확대된 데는 은행권의 가계대출 관리 강화로 5년 만기 금융채 등에 연동되는 고정금리형(혼합형·주기형) 주담대 가산금리가 잇따라 인상된 영향이 크다. 가산금리 상향 조정으로 차주들이 주로 선택하던 고정금리형 대출금리가 올라가면서 변동금리형 대비 금리 매력도가 떨어진 것이다.

향후 시장금리가 하락할 것이란 기대도 작용했다. 한은이 2연속 금리 인하를 단행하며 기준금리가 3.00%로 낮아졌고 미국 연방준비제도(Fed) 등 글로벌 중앙은행도 금리 인하 기조를 이어갈 것으로 보이는 만큼 변동금리형이 유리하다는 판단이다.

보통 변동금리형 주담대는 6개월에 한 번씩 대출금리가 바뀌기 때문에 5년 고정 후 6개월마다 바뀌는 혼합형이나 5년 주기로 바뀌는 주기형에 비해 시장금리를 빠르게 대출금리에 반영하는 특징이 있다.

한은 관계자는 “고정금리형 주담대의 금리 인상 폭이 커지면서 금리 차이가 줄었다. 7월만 해도 0.6%포인트 정도 나던 차이가 0.1%포인트로 축소되면서 변동금리형 주담대의 금리 메리트가 생겼다”며 “추가 금리 인하 기대도 생기면서 일부 차주들이 변동금리형 주담대를 선택한 것으로 보인다”고 설명했다.

다만 앞으로는 변동금리형 선호 흐름이 계속될 것으로 예단하긴 어렵다. 한은이 선제적으로 기준금리를 내리긴 했지만, 미국의 경우 내년 도널드 트럼프 행정부 출범 이후 인플레이션 가능성으로 연준이 금리 인하 속도 조절에 나설 것으로 예상되고 있다.

이달 들어서는 기준금리 인하 기대를 선반영해 고정금리형 주담대 금리가 하락세를 보여 차주들의 고민을 깊게 만들고 있다. 고정금리형 주담대는 보통 5년물 금융채를 기준금리로 쓰기 때문에 시장금리 반영이 더 빠른 편이다.

실제로 전날 기준 5대 시중은행(KB국민·신한·하나·우리·NH농협)의 변동금리형 주담대 금리는 4.58~6.68%로 전월 말 대비 0.01%포인트 상승한 반면, 그간 오름세 컸던 고정금리형 주담대 금리는 3.60~6.00%로 전월 말보다 0.13%포인트 하락했다.

은행권 관계자는 “미국 대선 이후 금리 전망이 엇갈리면서 금리 유형 선택을 어렵게 하는 측면이 있다”면서 “스트레스 DSR(총부채원리금상환비율) 도입에 따라 변동금리형에 더 높은 스트레스 금리가 적용되면서 대출한도 측면에서 불리할 수 있는 만큼 충분히 고민하고 선택해야 한다”고 말했다.

![“우리 인생의 봄 누려보자”…4000일 우울증 극복기 나눈 김지수 작가[우리사회 레버넌트]](https://wimg.heraldcorp.com/news/cms/2024/11/28/news-p.v1.20241121.e20ffebfc88d4e9dba50f315e8d37341_R.jpeg?type=h&h=640)

![핵전쟁 시대 대비했던 유럽 비장의 무기, 파나비아 토네이도 [오상현의 무기큐브]](https://wimg.heraldcorp.com/news/cms/2024/11/28/news-p.v1.20241128.49e2709170d3489899886386ef4e5395_R.png?type=h&h=240)

![[단독] ‘최민환 집’ 38억 새 집주인 가수 윤하였다 [초고가 주택 그들이 사는 세상]](https://wimg.heraldcorp.com/news/cms/2024/11/28/news-p.v1.20241128.85c2fea56cc447b0a7a5d36efba9cfbb_R.jpg?type=h&h=240)

![무서운 트럼프? ‘절친’ 모디만은 웃는다…印 투자 주목할 이유는 [신동윤의 투자,지정학]](https://wimg.heraldcorp.com/news/cms/2024/11/25/news-p.v1.20241121.5d59bd37a1ea4d44915da6f282f288c7_R.jpg?type=h&h=240)

![[단독] ‘최민환 집’ 38억 새 집주인 가수 윤하였다 [초고가 주택 그들이 사는 세상]](https://wimg.heraldcorp.com/news/cms/2024/11/28/news-p.v1.20241128.85c2fea56cc447b0a7a5d36efba9cfbb_T1.jpg?type=h&h=320)

![“父는 죽고, 친모와 결혼하고” 재앙같은 예언…당사자 아들의 기구한 사연[이원율의 후암동 미술관-오이디푸스 편]](https://wimg.heraldcorp.com/news/cms/2024/11/23/news-a.v1.20241122.6f410829d2e847798d1f6f02d6796a42_T1.jpg?type=h&h=320)