글로벌 자산관리사·금융자문사 등 대상 조사

[헤럴드경제=이정환 기자]글로벌 자산관리사(웰스)·연기금·보험사들이 향후 1~2년 내 사모자산 포트폴리오 배분을 확대할 계획을 갖고 있는 것으로 나타났다.

3일 슈로더투자신탁운용이 글로벌 자산관리사·금융자문사 1755명과 전 세계 26개 지역의 420개 연기금, 23개 지역의 보험사 205곳을 상대로 조사한 ‘슈로더 글로벌 투자자 스터디 2024’에 따르면 투자자 중 80% 이상은 이미 사모시장에 투자하고 있거나 계획이 있다고 답했다.

이에 대해 슈로더는 기관투자자와 고액자산관리자들이 사모시장을 포트폴리오의 핵심 구성 요소로 간주하고 있으며, 이는 더 높은 수익률과 포트폴리오를 효과적으로 분산할 수 있기 때문으로 분석된다고 설명했다.

금융자문사와 자산관리사는 향후 1∼2년 동안 고객의 배분이 확대될 것으로 기대하는 3대 사모자산군으로 사모주식(53%)과 멀티사모자산솔루션(47%), 신재생에너지인프라주식(46%) 등을 꼽았다.

조사에 참여한 자산관리사와 금융자문사의 3분의 2는 공모시장보다 높은 수익을 낼 수 있는 잠재력을 사모시장의 이점으로 강조했다.

칼라 베리아레셰(Carla Bergareche) 슈로더 클라이언트 그룹 글로벌 자산관리 대표는 “많은 자산관리사와 금융자문사가 고객을 위해 이미 사모시장에 투자하고 있지만 배분 규모는 가족기업과 기관투자자 포트폴리오에 비해 훨씬 낮다”며 “이러한 격차는 향후 고객이 사모시장에 더 깊이 관여하게 될 여지가 크다는 것을 의미하며, 운용팀은 자산관리 포트폴리오에서 사모시장의 역할이 계속 커질 것으로 기대한다”고 설명했다.

또한 연기금은 94% 이상이 이미 사모시장에 투자하고 있거나 투자를 계획하고 있고, 27%는 향후 2년 동안 투자하거나 투자를 계획할 의향이 있다고 답했다.

연기금은 특히 사모대출(51%), 사모주식(49%), 인프라대출(41%), 신재생에너지 인프라(38%)에 초점을 맞췄다.

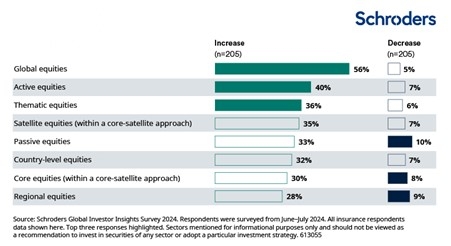

보험사는 절반 이상(56%)이 향후 2년 내 글로벌 주식 상품 배분 확대를 예상했으며, 40%는 액티브 주식에 대한 비중이 늘어날 것이라고 답했다.

아울러 46%의 보험사가 사모시장 비중을 높이기 위해 맞춤식 솔루션을 모색하고 있으며, 95%에 달하는 보험사는 2년 내에 사모시장 배분을 확대할 것으로 예측했다.

슈로더 코리아 관계자는 “웰스·연기금·보험사의 이 같은 응답은 자산 배분의 유연성과 다양한 지역·섹터에 걸쳐 성장할 수 있는 기회의 중요성을 강조한 것”이라며 “액티브한 운용에 대한 전략적 전환이 필요하며 슈로더는 해당 트렌드에 맞춘 액티브한 자산운용을 통해 고객이 알파 수익을 얻을 수 있도록 도울 계획”이라고 말했다.

한편 이번 조사에는 글로벌 자산관리사·금융자문사 1755명과 전 세계 26개 지역의 420개 연기금, 23개 지역의 205개 보험사가 참여했다. 이들이 운용하는 자산 규모는 각각 12조 1000억 달러(약 1경 6969조원), 13조 4000억 달러(약 1경 8786조원), 11조 7000억 달러(약 1경 6403조원)에 달한다.

![“기적처럼 귀환했다” 40조 몸값 치솟은 역대급 미소의 비밀 [0.1초 그 사이]](https://wimg.heraldcorp.com/news/cms/2024/11/29/news-p.v1.20241129.46768b821819416a94def583d4d51018_R.png?type=h&h=640)

![“우리 인생의 봄 누려보자”…4000일 우울증 극복기 나눈 김지수 작가[우리사회 레버넌트]](https://wimg.heraldcorp.com/news/cms/2024/11/28/news-p.v1.20241121.e20ffebfc88d4e9dba50f315e8d37341_R.jpeg?type=h&h=240)

![“자녀에 아파트 증여세 3.3억…헐값에 팔면 10분의1로 뚝↓” 저가양도로 세금 대폭 줄일 수[이세상]](https://wimg.heraldcorp.com/news/cms/2024/11/29/news-p.v1.20241121.6921e615bd5746dcb2ebf35d7cd01bdb_R.jpg?type=h&h=240)

![핵전쟁 시대 대비했던 유럽 비장의 무기, 파나비아 토네이도 [오상현의 무기큐브]](https://wimg.heraldcorp.com/news/cms/2024/11/28/news-p.v1.20241128.49e2709170d3489899886386ef4e5395_R.png?type=h&h=240)

![[단독] ‘최민환 집’ 38억 새 집주인 가수 윤하였다 [초고가 주택 그들이 사는 세상]](https://wimg.heraldcorp.com/news/cms/2024/11/28/news-p.v1.20241128.85c2fea56cc447b0a7a5d36efba9cfbb_T1.jpg?type=h&h=320)