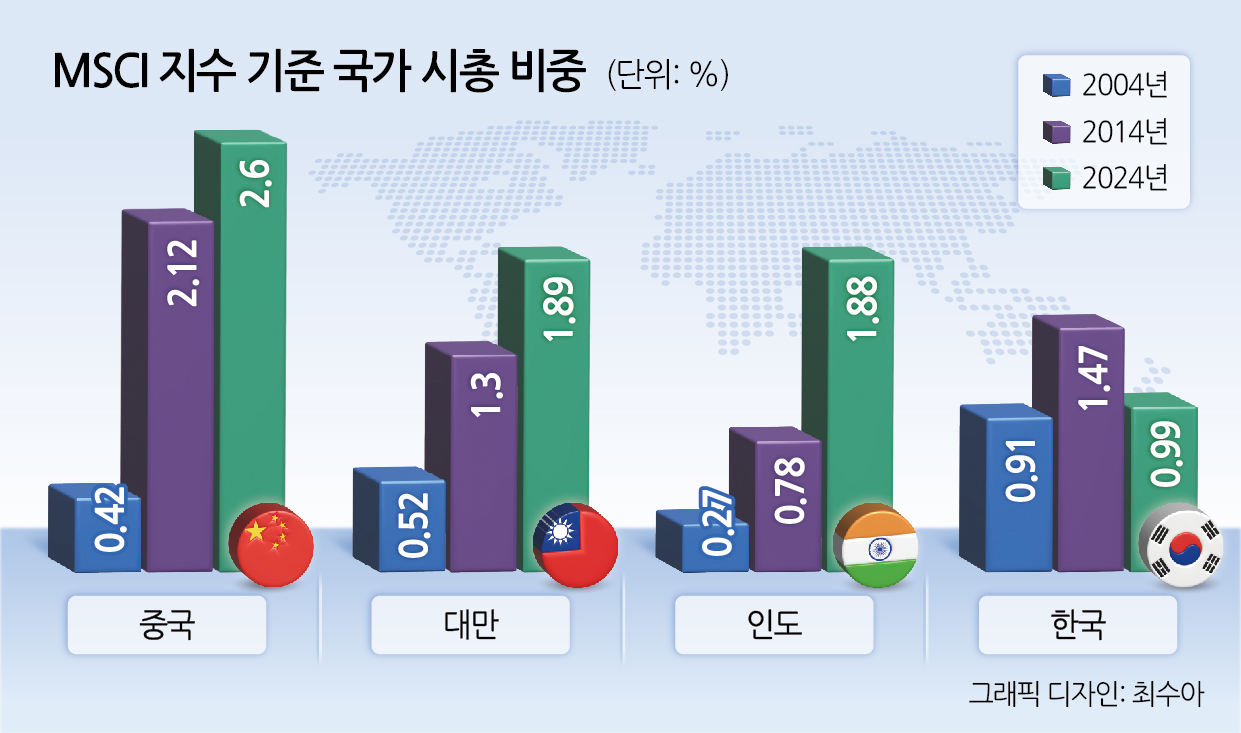

MSCI 기준 국가별 시총에서 대만, 인도에 추월

[헤럴드경제=김우영 기자] 한국 증시가 지지부진한 탓에 글로벌 패시브 자금이 추종하는 MSCI 지수에서의 위상도 약화돼 추가 하락의 불씨가 되고 있다.

MSCI 지수 기준으로 국가별 시총 비중을 살펴 보면 2024년 11월 기준 한국은 0.99%로 10년 전(1.47%)보다 줄었다. 반면 10년전 한국보다 시총 비중이 작았던 대만과 인도는 현재는 한국보다 2배 가량 비중이 커졌다.

특히 하반기 들어 한국 증시 약세가 두드러지면서 글로벌 시장에서 빠르게 존재감이 옅어지고 있다.

연초 이후 ‘MSCI 한국’ 지수 10%가량 하락해 주요국 지수 가운데 거의 유일하게 마이너스를 기록하고 있다. 이 때문에 ‘MSCI 전세계’ 지수 대비 상대 강도는 최근 23년 사이 최저치로 뚝 떨어졌다.

문제는 MSCI 한국 지수 구성종목이 급감하고 있다는 것이다.

MSCI 한국 지수 편입 종목은 2019년을 전후로 115개로 최고를 기록한 뒤 100개 이상을 안정적으로 유지해왔다.

하지만 올해 들어 4차례의 리밸런싱(종목 변경)을 거치면서 92개까지 떨어졌다. 새로 들어온 종목은 7개에 그친 반면 편출은 18개에 달한 탓이다.

비상계엄 선포와 이어진 탄핵 정국의 불확실성으로 증시가 추가 하락하면서 이대로라면 2025년 2월 예정된 리밸런싱에서 더 많은 종목이 편출될 것이 확실시된다.

김동영 삼성증권 연구원은 롯데케미칼과 금호석유, 한미약품 등 모두 9개 종목이 편출될 것으로 내다봤다. 삼양식품과 HD현대미포가 편입될 가능성이 있지만 주가가 20% 이상 크게 올라야만 가능하다. MSCI 한국 지수 편입 종목이 90개 이하로 내려가는 건 지난 2006년 이후 처음이다.

더군다나 MSCI 지수 편출입은 달러로 평가한 시가총액으로 결정된다는 점에서 원화 약세가 심해지면 편출 위험은 더 커지고 편입 가능성은 낮아진다.

지수에서 빠지면 이를 추종하는 패시브 자금도 함께 이탈한다. 각 종목마다 차이는 있지만 대략 유동시총의 3%에 달하는 외국인 자금이 이탈하는 것으로 알려졌다. 금액으로는 종목 당 1000억원 안팎에서 1500억원에 달하는 경우도 있다.

만약 내년 2월 리밸런싱에서 편입되는 종목 없이 9개 종목이 빠진다면 단기에 1조원 가량의 외국인 자금이 이탈할 수 있는 것이다. 이는 곧 한국 증시의 추가 하락을 야기해 하락이 하락을 부르는 악순환으로 이어지게 된다.

![[영상]몸값 1조원·광고수익 940억원·…美 MLB 평정한 일본 ‘야구의 神’ [더 비저너리-오타니 쇼헤이]](https://wimg.heraldcorp.com/news/cms/2024/12/13/rcv.YNA.20241122.PGT20241122105901009_R.jpg?type=h&h=640)

![천원짜리 이케아 가방에 담긴 ‘85억’ 고흐 명작, 어쩌다… [0.1초 그 사이]](https://wimg.heraldcorp.com/news/cms/2024/12/12/news-p.v1.20241212.ea8f019a30f44429bb6b3f785ac448aa_R.png?type=h&h=240)

![비트코인, 이젠 글로벌 TOP10 법정통화…美·中·러, ‘디지털 金’ 선점戰 [신동윤의 투자,지정학]](https://wimg.heraldcorp.com/news/cms/2024/12/13/news-p.v1.20241213.3eb7f46af4444b39ae2ae8dd7056ffb5_R.jpg?type=h&h=240)

![전 세계 돈 다 빨아들인 NYSE·나스닥…글로벌 시총 절반, 美에 쏠렸다 [신동윤의 투자,지정학]](https://wimg.heraldcorp.com/news/cms/2024/12/10/news-p.v1.20241210.892f0bb979b44afead2c52b0724faaea_R.jpg?type=h&h=240)